La contribution unique à la formation professionnelle et à l’alternance (Cufpa), créée par la réforme de 2018, s’est mise en place progressivement sur 5 ans. Avec la publication des décrets sur la répartition du solde de la taxe d’apprentissage, l’ensemble du dispositif de financement de la formation est enfin achevé. Tout ce qu’il faut savoir sur la Cufpa et les autres contributions formation (CSA, CPF-CDD), leur mode de calcul, leurs taux, leurs modalités de versement, le calendrier des contributions.

Sommaire

Qu’est-ce que la Cufpa ?

Qui paie la Cufpa, la CSA et la contribution CPF-CDD ?

Quels sont les différents taux et composantes de la Cufpa ?

La contribution à la formation professionnelle (CFP)

La taxe d’apprentissage

Les taux de la contribution supplémentaire à l’apprentissage (CSA)

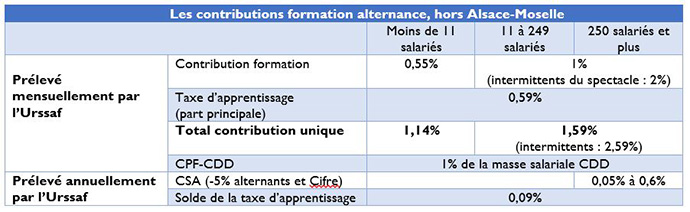

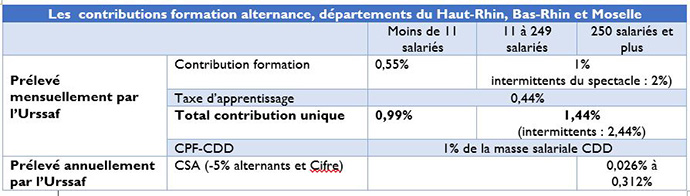

Tableaux récapitulatifs

Qui collecte la Cufpa, et à quelle fréquence ?

Comment est réparti le solde de la taxe d’apprentissage ?

Pourquoi parle-t-on de « contribution unique » ?

Qu’est-ce que la Cufpa ?

La contribution unique à la formation professionnelle et à l’alternance (Cufpa), mise en place par la loi Avenir Professionnel du 5 septembre 2018, désigne la réunion de :

- la contribution à la formation professionnelle (CFP) ;

- et de la taxe d’apprentissage (TA).

Ces deux contributions ont des origines très différentes. La taxe d’apprentissage a été créée par l’Etat en 1925 pour financer les centres de formation d’apprentis. La contribution à la formation professionnelle est l’héritière de l’obligation de financement instituée par l’État et les partenaires sociaux en 1971 pour développer la formation continue.

La Cufpa est assise sur la masse salariale de l’entreprise.

Elle constitue l’une des 4 composantes du financement de la formation et de l’apprentissage par les entreprises, telles qu’énumérées à l’article L6131-1 du code du Travail. Les 3 autres étant :

- les financements directs des entreprises (lorsqu’elles organisent ou achètent des prestations de formation pour leurs salariés) ;

- la contribution supplémentaire à l’apprentissage (CSA), acquittée par les entreprises de 250 salariés et plus qui n’emploient pas suffisamment d’alternants ;

- la contribution dédiée au financement du compte personnel de formation (CPF) des salariés en CDD.

Qui paie la Cufpa, la CSA et la contribution CPF-CDD ?

Ces différentes contributions sont, globalement, dues par les entreprises du secteur privé, mais leur périmètre d’application varie.

- La contribution à la formation professionnelle: toutes les entreprises et les associations de droit privé sont soumises à la CFP pour leurs salariés. C’est le cas également des établissements publics à caractère industriel ou commercial (Epic), des sociétés d’économie mixte, des écoles privées.

- La contribution CPF-CDD: toutes les entreprises soumises à la CFP doivent acquitter une contribution supplémentaire pour leurs salariés en CDD, si elles en emploient.

- La taxe d’apprentissage : elle est due par toutes les entreprises soumises à l’impôt sur les sociétés où à celles qui paient l’impôt sur le revenu en catégorie « Bénéfices industriels et commerciaux » (BIC). Les sociétés qui paient l’impôt sur le revenu en catégorie « Bénéfices non commerciaux » (BNC) sont exonérées de taxe d’apprentissage. Il en va de même pour les TPE qui emploient au moins un apprenti, à condition que leur masse salariale totale ne dépasse pas 6 Smic. Par ailleurs, les entreprises d’Alsace-Moselle ne paient pas la part complémentaire de la taxe d’apprentissage (voir ci-dessous).

- La contribution supplémentaire à l’apprentissage : elle est acquittée par les entreprises de 250 salariés et plus qui emploient moins de 5% de salariés en insertion (salariés en contrat de professionnalisation ou d’apprentissage, salariés embauchés en CDI après un contrat de ce type dans l’année qui suit l’embauche, doctorants en convention Cifre). Les entreprises qui emploient entre 3% et 5% de salariés en insertion mais qui en ont embauché au moins 10% de plus au cours de l’année sont exonérés.

Quels sont les différents taux et composantes de la Cufpa ?

La contribution à la formation professionnelle (CFP)

Le taux de la CFP varie suivant la taille de l’entreprise et la nature des contrats de travail des salariés.

- Les entreprises de moins de 11 salariés versent 0,55% de leur masse salariale au titre de la CFP.

- Les entreprises de 11 salariés et plus versent 1% de la masse salariale.

- Les entreprises qui emploient des salariés en CDD versent, pour ces salariés, 1% de contribution supplémentaires (contribution CPF-CDD).

- Les entreprises qui emploient des intermittents du spectacle versent une CFP de 2% pour ces salariés (le montant total de contribution est donc le même que pour les CDD).

La taxe d’apprentissage

Le taux de la partie « taxe d’apprentissage » de la Cufpa varie non pas suivant la taille de l’entreprise, mais suivant la localisation géographique : en Alsace-Moselle ou ailleurs.

- Hors des départements Haut-Rhin, Bas-Rhin et Moselle : la taxe d’apprentissage se décompose en deux parties.

- la part principale (versée chaque mois) s’élève à 0,59% de la masse salariale.

- la part complémentaire (versée chaque année) s’élève à 0,09%.

- En Haut-Rhin, Bas-Rhin et Moselle : la taxe d’apprentissage s’élève à 0,44%. Il n’y a pas de part complémentaire.

Certaines sommes peuvent être déduites de la taxe d’apprentissage :

- sur la part principale de la taxe d’apprentissage : les investissements en équipements et matériels du CFA d’entreprise d’une part, les dépenses du même type au profit de formations innovantes en apprentissage, jamais dispensées auparavant en France et ayant bénéficié à au moins un salarié de l’entreprise d’autre part. Ces déductions ne peuvent pas dépasser 10% de la part principale de la taxe d’apprentissage.

- sur le solde de la taxe d’apprentissage : les subventions en nature aux CFA (équipements et matériels). Il peut s’y ajouter la créance « alternants », attribuée aux entreprises qui dépassent 5% de salariés en alternance ou en Cifre.

Cette créance se calcule en multipliant l’effectif de l’entreprise par le pourcentage de salariés en alternance ou en Cifre au-delà de 5%, dans la limite de 2%, puis par 4. Exemple : une entreprise de 500 salariés emploie 6,5% de salariés en alternance (ou en CDI dans l’année qui suit une embauche après un contrat d’alternance) ou en Cifre. On retient donc 1,5%. La créance s’élèvera à 500 x 1,5 x 4 = 3 000€. Si l’entreprise emploie plus de 7% de salariés en alternance ou en Cifre, le pourcentage retenu est plafonné à 2%.

Les taux de la contribution supplémentaire à l’apprentissage (CSA)

Les taux de la CSA, qui concerne uniquement les entreprises de 250 salariés et plus, dépendent à la fois de la taille de l’entreprise, de sa localisation géographique (Alsace-Moselle ou non) et du taux de « contrats favorisant l’insertion professionnelle » (apprentis et salariés en contrat de professionnalisation jusqu’à un an après leur éventuelle embauche en CDI, doctorants en Cifre).

- Hors Haut-Rhin, Bas-Rhin et Moselle :

- les entreprises qui emploient moins de 1% de salariés en insertion versent 0,4% de leur masse salariale si elles ont moins de 2000 salariés et 0,6% au-delà.

- entre 1% et 2% de salariés en insertion, le taux est de 0,2%.

- entre 2% et 3%, la CSA est de 0,1%.

- entre 3% et 5%, on descend à 0,05% (sauf si l’effectif des salariés en insertion a augmenté d’au moins 10% dans l’année, auquel cas l’entreprise peut être exonérée de CSA, comme on l’a vu).

- Haut-Rhin, Bas-Rhin et Moselle : les taux s’élèvent à un peu plus de la moitié des taux cités ci-dessus (52% pour être précis), soit :

- 0,208% pour les entreprises de 250 à 1999 salariés qui emploient moins de 1% de salariés en insertion, 0,312% pour les entreprises de 2000 salariés et plus dans la même situation.

- 0,104% entre 1% et 2% de salariés en contrat favorisant l’insertion.

- 0,052% entre 2% et 3% de salariés de ce type.

- 0,026% entre 3% et 5% d’effectifs concernés.

Tableaux récapitulatifs

Qui collecte la Cufpa, et à quelle fréquence ?

Depuis le janvier 2022, c’est l’Urssaf qui collecte l’intégralité des fonds de la formation et de l’apprentissage (Cufpa, CPF-CDD, CSA), par l’intermédiaire de la DSN (déclaration sociale nominative). Le calendrier de la Cufpa est donc désormais essentiellement mensuel. Il n’y a plus de système d’acomptes Cufpa comme pendant la période 2019-2021 et les Opco ne la collectent plus.

La plupart des contributions sont prélevées mensuellement :

- La contribution à la formation professionnelle ;

- La part principale de la taxe d’apprentissage ;

- La contribution CPF-CDD.

Certaines contributions sont cependant prélevées annuellement, en année N+1. C’est le cas :

- de la contribution supplémentaire à l’apprentissage (CSA), prélevée en avril via la DSN du mois mars ;

- du solde de la taxe d’apprentissage, prélevé en mai via la DSN du mois d’avril.

Attention : il se peut que vous soyez également assujetti à des versements conventionnels décidés par votre branche. Dans ce cas, le versement s’effectue annuellement à l’Opco dont vous dépendez. Il en va de même des éventuels versements volontaires effectués à l’Opco.

Comment est réparti le solde de la taxe d’apprentissage ?

Le solde de la taxe d’apprentissage (0,09%) est attribué par les entreprises aux écoles et établissements de formation de leur choix, parmi la liste des structures habilitées à recevoir ces fonds.

À compter de 2023, la répartition du solde de la taxe d’apprentissage est centralisée via la plateforme SOLTéA.

La chronologie est la suivante :

- En mai, les entreprises concernées déclarent et versent le solde de la taxe d’apprentissage à l’Urssaf via la DSN d’avril.

- L’Urssaf verse les fonds correspondants à la Caisse des dépôts.

- Les entreprises expriment leurs vœux d’attribution sur la plateforme SOLTéA.

- La Caisse des dépôts verse les fonds aux organismes choisis. En 2023, ces virement ont lieu le 15 juillet pour les choix exprimés jusqu’à début juillet et le 15 septembre pour les choix plus tardifs. Le 15 octobre, les sommes non attribuées par les employeurs sont réparties entre des organismes choisis selon certains critères.

Pourquoi parle-t-on de « contribution unique » ?

Il s’agit d’un abus de langage, hérité de l’historique de la réforme.

Le gouvernement et les partenaires sociaux avaient à l’origine l’ambition de fusionner totalement le financement de la formation professionnelle avec celui de l’apprentissage. Le projet de loi initial, suivant en cela l’accord national interprofessionnel, instituait ainsi une « contribution unique à la formation professionnelle et à l’apprentissage ». Derrière, les fonds auraient été répartis entre acteurs de l’apprentissage et de la formation professionnelle. Mais pour l’entreprise, le calcul et le versement de la contribution auraient été unifiés, ramenés à un seul chiffre.

Au cours des débats autour du projet de loi, un amendement en commission des affaires sociales de l’Assemblée a finalement maintenu le principe d’une contribution à la formation professionnelle (1% pour les 11 salariés et plus) et d’une taxe d’apprentissage (0,68% hors Alsace-Moselle) différentes, déclarées et payées séparément par les entreprises. La raison en était d’éviter que des organisations jusqu’alors exonérées de taxe d’apprentissage pour diverses raisons se retrouvent à devoir la payer. Il était plus simple, d’un point de vue technique et légal, de préserver les deux systèmes distincts.

Pour autant, le gouvernement avait déjà affiché la volonté politique d’unifier les deux contributions, et ne souhaitait pas revenir en arrière. Le choix, un peu curieux, a donc été fait de conserver l’appellation « contribution unique » (avec un léger changement de nom, « l’alternance » remplaçant « l’apprentissage » dans la dénomination retenue). L’explication de l’amendement, par une sorte de pirouette rhétorique, parlait de « conforter les objectifs initiaux de la réforme tout en maintenant une contribution unique avec deux régimes de financement distincts ».

Voici donc pourquoi les entreprises paient et déclarent une « contribution unique » qui est en réalité… double ! La contribution à la formation professionnelle (CFP) et la taxe d’apprentissage se renseignent en effet dans des cases bien distinctes de la DSN. Aujourd’hui, on remarque que les sites officiels tendent d’ailleurs à traiter séparément les deux contributions.

Certes, l’unification des contributions formation et apprentissage ne s’est pas vraiment produite. Mais la vraie unification est celle de la déclaration et de la collecte, entièrement confiées à l’Urssaf, et dématérialisées via la DSN. Ce transfert s’est traduit d’une part par une réelle rationalisation pour les entreprises ; d’autre part, par un accroissement de l’efficacité du système et donc du rendement de la collecte. Si la répartition des fonds continue à relever du casse-tête, le nombre d’acteurs et d’intermédiaires s’est réduit, et le système de formation professionnelle est devenu un peu plus lisible.

Crédit photo : Shutterstock / Andrey_Popov

Si vous souhaitez vous inscrire à la newsletter mensuelle du blog MANAGEMENT DE LA FORMATION : rendez-vous ici.

Découvrez le site RHEXIS, l’externalisation au service de la gestion de votre formation.

Retrouvez les articles qui peuvent vous intéresser sur un thème proche :

- La taxe d’apprentissage achève sa transformation

- Quels financements pour la formation professionnelle dans les entreprises ?

- FNE-formation : les financements de la formation professionnelle en 2023

- 2023 : le plan de développement des compétences a-t-il encore un sens ?

- Le financement de la formation en péril